健康险站上政策风口 保险+医疗服务成主攻方向

在保险新“国十条”和《关于加快发展商业健康保险的若干意见》出台后,健康险税优等一系列利好政策的落地,打开了商业健康险的发展空间。健康产业链的投资布局进一步加快,健康险公司的发展路径也日趋多样化。在保险行业内部人士看来,随着健康险领域迎来新的市场主体,“保险+医疗服务”的业务模式将成为发展的重点方向之一。

业内人士指出,“保险公司无法介入医疗诊断来控制医疗成本支出,所以医疗信息化机构成为各大险企争抢的对象。”不过,随着互联网和大数据时代的到来,对于如何解决这一难题有了全新的视角和可能。利用大数据、物联网、基因工程和人工智能等前沿科技,为保险公司实施医疗险业务“精细化”管理带来机会,寻求健康险创新的商业模式和产品模式。

●发展路径日趋多样化

尽管我国有超过100家保险公司开展了商业健康险业务,但专业的健康险公司市场仅有5家,分别是人保健康、平安健康、和谐健康、昆仑健康、太保安联健康。目前,在中国保险市场份额中,专业健康险公司的服务占比只有10%,其余90%主要来自财险和寿险公司。

“新‘国十条’政策出台后,各健康保险公司处在重新起跑的过程,选取的战略路径和模式各不同。”太保安联健康负责人告诉《每日经济新闻》记者,“人保健康以‘政府医保相关的业务为主’;平安健康致力于‘建设大健康生态圈’,通过控制流量端和支付端,深入大医疗健康产业各环节;和谐健康‘以理财型的万能险业务为主’,兼顾储蓄型产品与保障型产品;太保安联健康定位于成为商业健康险的产品研发平台、集中运营平台和健康服务平台,同时还将为集团设立健康管理产业投资框架。”

医保覆盖范围不足、高质量医疗资源的紧缺、疾病前期预防及检测服务被忽视,这些都对商业健康险参与医疗支付提出现实的需求。业内人士指出,随着健康产业链的投资布局进一步加快,健康险公司的发展路径也日趋多样化。其中,“保险+医疗服务”的业务模式将成为重点方向之一。

一位平安健康险的内部人士在接受《每日经济新闻》记者采访时指出:“与医疗机构等服务方建立深度的合作关系,是解决目前国内就医中的各种问题、并给投保人提供更好医疗服务的有效途径。”不过,也业内人士对此表示,保险公司与大型公立医院之间的合作关系依旧薄弱,与医生之间的互动也十分有限,还难以制定有效的风险和赔付率降低举措。“就目前情况而言,除高端医疗外,传统健康险公司尚无法通过和医院合作来控费。”

鉴于医疗服务领域广阔,不同保险公司也采取不同的切入点。波士顿咨询近日发布报告认为,因监管机构已为保险公司亮起绿灯,允许其对医院进行投资,上述障碍也会逐渐得以化解。比如阳光保险与政府合作建设“阳光融合医院”,泰康人寿接近美国凯撒集团的“管理型医疗保险”模式,大力兴建医院、老年护理社区和专用设施网络。

另外,与医疗保健服务商携手合作,是帮助保险机构增加客户来源和控制风险的另一种方式。比如中国太平与瑞尔齿科合作,不仅为太平提供了丰厚的折扣,还为其带来了宝贵的牙科护理成本与风险信息,助力其在这个利润丰厚的医疗服务市场中尽可能提升盈利能力。

当前,国外保险公司将触角更多地伸向了与健康和医疗相关的产业。欧洲知名的健康险公司DKV,就将价值链拓展到牙科保健、疾病预防、门诊护理、家庭深度护理、保健病预防等。在业内人士看来,健康险在产业链的整合,既拓展了多元化的业务收入,也增强了保险公司的话语权和议价能力。

●大数据助推模式创新

“保险公司无法介入医疗诊断来控制医疗成本支出,所以医疗信息化机构成为各大险企争抢的对象。但在社保系统对接方面,各地医保IT系统并不统一,从而导致系统开发维护成本高,资源效率低下,无法获得完整有效的信息。”上述太保安联健康人士认为,“政策助推医疗大数据应用发展,有望建立起保险公司与医保数据相关联的医疗控费系统并向健康产业的延伸布局。”

在业内人士看来,以互联网、大数据、人工智能、基因工程为代表的医疗及网络技术应用加快,给险企实施“精细化”管理带来机会。商业健康险有能力在健康预防、医疗保障过程管理、慢性病管理、医疗信息共享等方面有所作为。

以慢性病管理为例,波士顿咨询指出,在美国,许多保险机构投资设立了远程监控系统,通过积极主动的方式来治疗心脏病。它们在患者家中捕捉临床数据,并将其传送给主治医生,以便其即使捕捉危险信号。密歇根保险公司Priority Health表示,与不参加远程监控的患者相比,远程监控参与者的急诊和住院次数明显减少,住院时间也相对更短。此类服务能帮助消费者预防疾病,而不只是在事后“亡羊补牢”。

据了解,太保安联健康通过与阿里健康合作,将后者的大数据、风控引擎和人脸识别防作弊等技术融入理赔环节,形成行业控费的双保险安全体系。“世界知名的健康险公司,往往都通过强大的信息管理系统,对健康保险的理赔数据做出有效分析,对准备金做出及时地调整,进而根据分析结果,帮助公司做出有助于公司改进产品定价、及整个经营管理的决策。”一位保险业内人士表示。

就基因技术应用给保险带来的改变,一位专注基因工程业内专家告诉记者:“精准医疗计划后面,应当是精准保障计划,这个精准保障计划实际上相当于保险,保险一方面可以保证基因检测的质量,另一方面,检测之后如果有高风险,也提供了解决方案。”

大特保CEO周磊告诉记者,“我们希望在数据分析中心的基础上,建立三个平台,即医疗服务平台、健康管理平台、保险服务平台,不同的资源通过技术系统级对接,实现实时互通。直观来看,未来用户可通过大特保的平台,上传自己的健康数据、实时监测自己的健康指标、获取健康预警和解决方案;通过移动硬件进行日常的健康管理,也可以在线问诊、预约医生,线下体检和就诊,后期可在线远程复诊。”

不过,如何与医疗服务合作还处在摸索的阶段。近期,美国的互联网健康险公司奥斯卡健保(Oscar)上半年巨亏引市场关注。周磊表示,“Oscar是保险和医疗结合的好案例,它希望使消费者感觉像拥有一个家庭医生,为用户提供全面的健康和医疗服务,而且更重视健康人群的风险管控,使用户去医院之前先想到他们。最重要的是,由于保险和医疗资源都集中在一个平台上,就有可能会实现医疗控费,提供了一个非常好的社会公共问题的解决方案,当然他们自己在发展中也面临一些难题,但是保险和医疗结合的理念是值得借鉴的。”

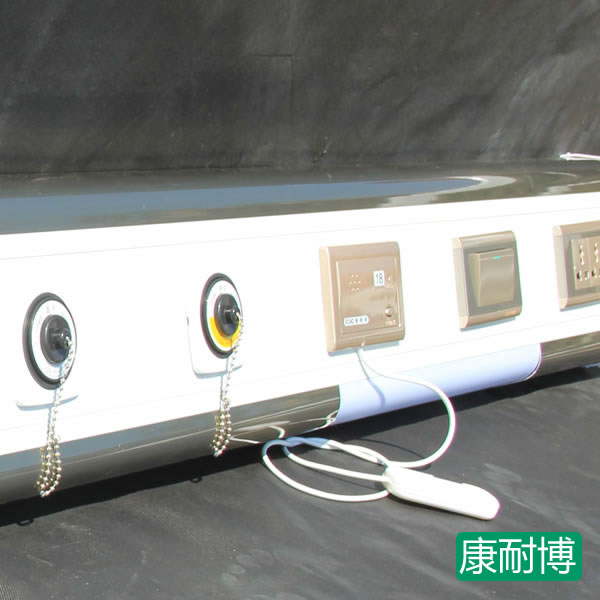

- 上一篇:医院病房医用氧气管道安装技术指标 [2018-02-07]

- 下一篇:提供南昌医院中心供氧系统,病房供氧系统设备安装与维修 [2018-02-07]